Istnieje wiele eksperckich metod rozpoznawania trendów na rynkach akcji. Jedną z tych metod jest taktyczna alokacja aktywów w cyklu koniunkturalnym. W materiale edukacyjnym wyjaśnimy: co to jest cykl koniunkturalny, z jakich składa się faz oraz która z nich jest najlepsza do inwestowania w akcje.

Cykl koniunkturalny

Cykl koniunkturalny, często nazywany również cyklem gospodarczym to okresowe odchylenia aktywności gospodarczej od długookresowego trendu.

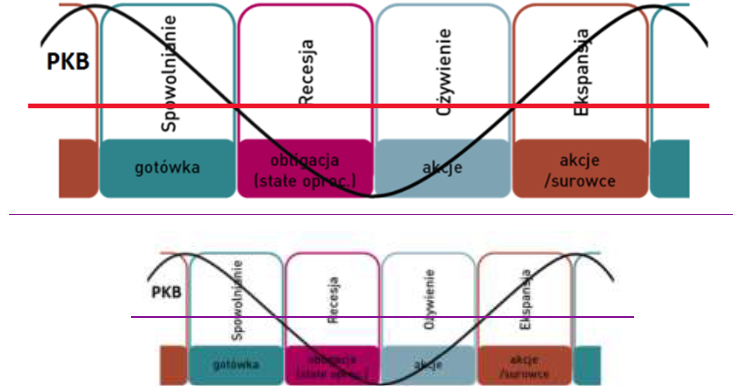

Źródło: analizy.pl

Zjawisko cykliczności gospodarki w teorii obrazuje powyższa grafika. Linia czerwona przebiegająca przez środek grafiki reprezentuje średnie tempo wzrostu gospodarczego w długim okresie, np. 30 lat. Linia czarna to z kolei rzeczywiste zmiany tempa wzrostu gospodarczego w okresach kilkuletnich. Gospodarka w pewnych okresach rozwija się szybciej, a w pewnych okresach wolniej. Patrząc na grafikę możemy wyróżnić cztery stany gospodarki: wzrost gospodarczy poniżej trendu (ożywienie), wzrost gospodarczy powyżej trendu (ekspansja), spadek gospodarki powyżej trendu (spowolnienie) i spadek gospodarki poniżej trendu (recesja).

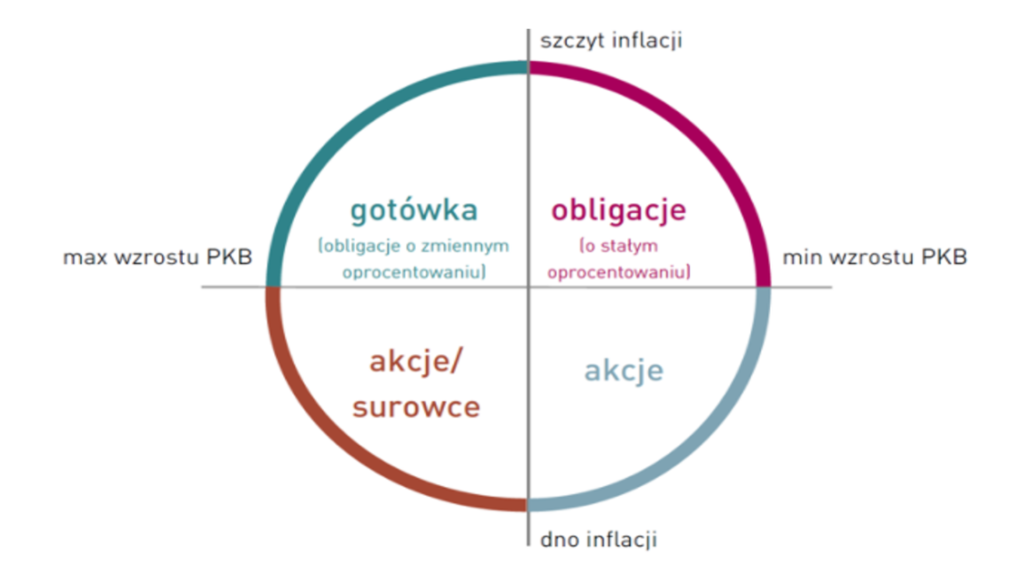

Inflacja

Drugim ważnym elementem tej teorii jest inflacja. Jej zmiany przebiegają inaczej niż zmiany tempa wzrostu gospodarczego. W teorii dno inflacji występuje w momencie przejścia z fazy ożywienia gospodarczego do fazy ekspansji gospodarczej. Z kolei szczyt inflacji przypada na okres przejścia gospodarki z fazy spowolnienia gospodarczego do fazy recesji. Naukowcy i praktycy rynkowi stworzyli schemat alokacji aktywów informujący, które klasy aktywów są najbardziej preferowane w określonych fazach cyklu.

Okres spowolnienia gospodarczego

W okresie spowolnienia gospodarczego najbardziej preferowana jest gotówka i jej ekwiwalenty tj. lokaty, depozyty, krótkoterminowe papiery skarbowe oraz obligacje, których kupon oparty jest o inflację. Jest to uzasadnione tym, że w okresie spowolnienia gospodarczego rośnie inflacja i stopy procentowe, spadają ceny akcji i obligacji o stałym oprocentowaniu, dlatego gotówka i jej ekwiwalenty pozwalają przetrwać najlepiej trudny okres.

Okres recesji w gospodarce

W okresie recesji najlepszą klasą aktywów ją obligacje o stałym oprocentowaniu. W tym okresie inflacja zaczyna spadać, banki centralne zaczynają obniżać stopy procentowe, żeby przeciwdziałać recesji. Spadek stóp procentowych powoduje wzrost cen obligacji o stałych dochodach. W tej fazie cyklu ceny akcji jeszcze spadają, a gotówka jest wciąż atrakcyjną klasą aktywów.

Okres ożywienia w gospodarce

W okresie ożywienia gospodarczego najlepszą klasą aktywów są akcje. Ceny akcji zależą głównie od zysków generowanych przez spółki, które są wypłacane akcjonariuszom w postaci dywidend lub zatrzymywane w spółce na dalszy rozwój. W okresie spowolnienia gospodarczego i recesji zyski spółek spadają. Odwrotnie jest w fazie ożywienia gospodarczego i ekspansji gospodarczej. W tych fazach spółki osiągają coraz lepsze wyniki i marże, a w konsekwencji rosną ceny akcji. W fazie ożywienia inflacja jest jeszcze na niskich poziomach a stopy procentowe zwykle nie rosną.

Okres ekspansji w gospodarce

W okresie ekspansji gospodarczej najlepszą klasą aktywów są surowce. Szybki rozwój gospodarczy kreuje duży popyt na surowce, które są potrzebne do produkcji.

Źródło: analizy.pl

Który okres jest najlepszy do inwestowania w akcje?

W materiale edukacyjnym chcemy odpowiedzieć na pytanie, który okres jest najlepszy do inwestowania w akcje. Przez pryzmat teorii alokacji aktywów w cyklu koniunkturalnym wyjaśniliśmy, że najlepszy okres to okres ożywienia i ekspansji gospodarczej, której towarzyszy niska inflacja. Z kolei okres spowolnienia gospodarczego i recesji, któremu towarzyszy wysoka inflacja, to niekorzystny okres do inwestowania w rynki akcji. W ujęciu teoretycznym wszystko wydaje się łatwe, jednak w praktyce musimy się zmierzyć z wieloma ograniczeniami, które utrudniają nam rozpoznawanie faz cyklu koniunkturalnego oraz hossy i bessy na rynkach akcji.

Pierwsze ograniczenie

Pierwsze ograniczenie to fakt, że cykle koniunkturalne występują nieregularnie, charakteryzują się różną amplitudą wahań i długością trwania poszczególnych faz. Są okresy, kiedy gospodarki w ogóle nie wchodzą w recesję i z fazy spowolnienia przechodzą do fazy ożywienia. Z kolei zdarzenia nadzwyczajne (np. wojna, pandemia) powodują gwałtowną zmianę w aktywności gospodarczej i bessy na rynkach akcji.

Drugie ograniczenie

Drugie ograniczenie dotyczy samego sposobu mierzenia cyklu gospodarczego. Podstawową miarą jest tutaj Produkt Krajowy Brutto, ale ten jest publikowany raz na kwartał i w dodatku z dwumiesięcznym opóźnieniem. Dane miesięczne z kolei nie są reprezentatywne dla całej gospodarki, dlatego potrzebna jest analiza wielu mierników gospodarczych.

Trzecie ograniczenie

Trzecie i najważniejsze ograniczenie to fakt, że cykl giełdowy wyprzedza cykl gospodarczy. Badacze mierzący związki pomiędzy Produktem Krajowym Brutto a indeksami giełdowymi wykazali, że wyprzedzenie średnio wynosi pół roku. Zatem zanim zorientujemy się, że przed nami ożywienie gospodarcze, to ceny akcji będą już po pierwszych, nierzadko solidnych wzrostach.

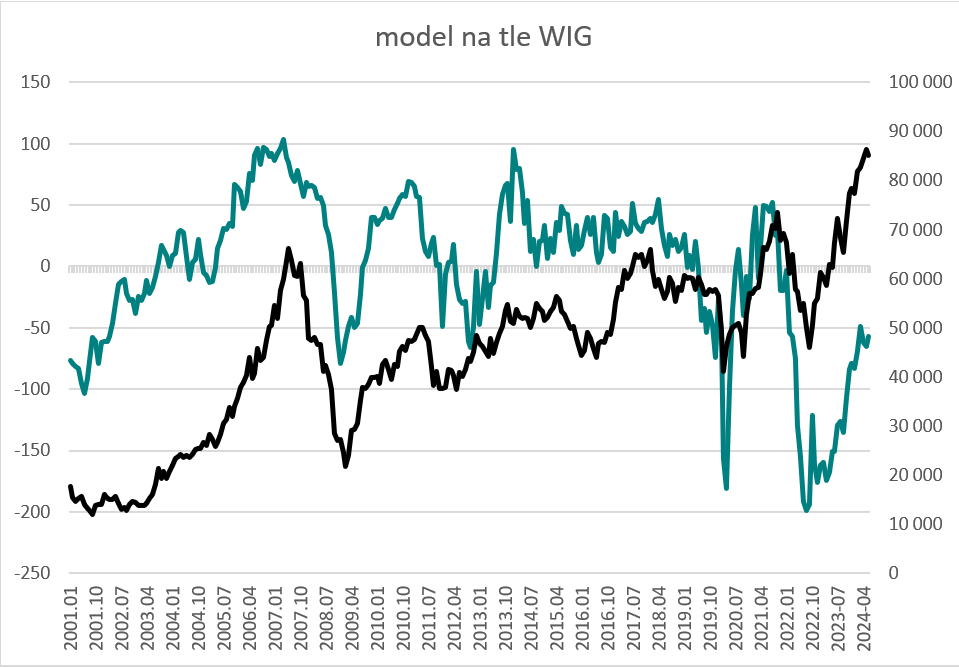

Profesjonalni uczestnicy rynku potrafią sobie radzić z tymi ograniczeniami poprzez zaawansowane metody identyfikacji cykli koniunkturalnych, dobór odpowiednich danych makroekonomicznych opisujących cykle koniunkturalne, budowanie wskaźników złożonych opisujących gospodarkę bardziej kompleksowo, uwzględniając fakt wyprzedzania gospodarki przez giełdę. Poniższy wykres przedstawia jak wygląda cykl gospodarczy i giełdowy w praktyce na przykładzie rynku polskiego.

Źródło: opracowanie własne

Źródło: opracowanie własne. Czarny wykres to WIG (Warszawski Indeks Giełdowy). Wykres zielony to wskaźnik złożony z wielu wskaźników gospodarczych, który opisuje cykl gospodarczy. Można zauważyć, że przebieg indeksu giełdowego i gospodarczego są podobne, ale z drugiej strony zauważalne są różnice w momentach występowania punktów zwrotnych, długości faz i zmienności. Niemniej przebieg obu wykresów jest dowodem na to, jak rynki akcji zależą od gospodarki.

Zapamiętaj: Cykl koniunkturalny to odchylenia aktywności gospodarczej od długookresowego trendu. Najlepszy czas do inwestowania w akcje to okres ożywienia i ekspansji gospodarczej, której towarzyszy hossa na rynkach akcji. Najgorszy czas do inwestowania w akcje to okres spowolnienia gospodarczego i recesji gospodarczej, któremu towarzyszy bessa na rynkach akcji. Cykl giełdowy wyprzedza cykl gospodarczy średnio o pół roku. Cykle koniunkturalne charakteryzują się różną intensywnością, amplitudą wahań i okresem trwania, dlatego hossy i bessy na rynkach akcji mają podobną charakterystykę. Z rekomendacji inwestycyjnych Credit Agricole Bank Polska S.A. dowiesz się w jakiej fazie cyklu koniunkturalnego znajduje się gospodarka oraz jakie klasy aktywów są preferowane i dlaczego.