Wiosnę widać nie tylko za oknem – na odwilż zapowiada się również na rynku nieruchomości. O ile ostatnie lata były rekordowe pod kątem boomu w tej branży, to najbliższa przyszłość może malować się w zupełnie innych barwach.

Rynek mieszkaniowy

Ceny mieszkań zmalały pod koniec 2022 roku i chociaż był to spadek symboliczny, to jednak niższe ceny metra kwadratowego zanotowano po raz pierwszy od 7 lat. Czy to znaczy, że zakończył się kilkuletni boom na rynku mieszkaniowym?

Ze skrajności w skrajność

W 2021 roku na rynku nieruchomości podaż nie nadążała za popytem. Tamtego roku w Polsce w ciągu trzech kwartałów wydano 157 tys. pozwoleń na budowę. To o 37 proc. więcej niż w analogicznym okresie jeszcze rok wcześniej. Rozpoczęto również budowę 128 tys. mieszkań, czyli o 36 proc. więcej niż w analogicznym okresie w 2020 roku. Co istotne, to najwyższy wynik na przestrzeni ostatnich 15 lat. W 2021 roku chętni ustawiali się w kolejkach po kredyty hipoteczne. Wystarczyło jednak kilka miesięcy, by doszło do destabilizacji. I to w zaledwie dwa kwartały!

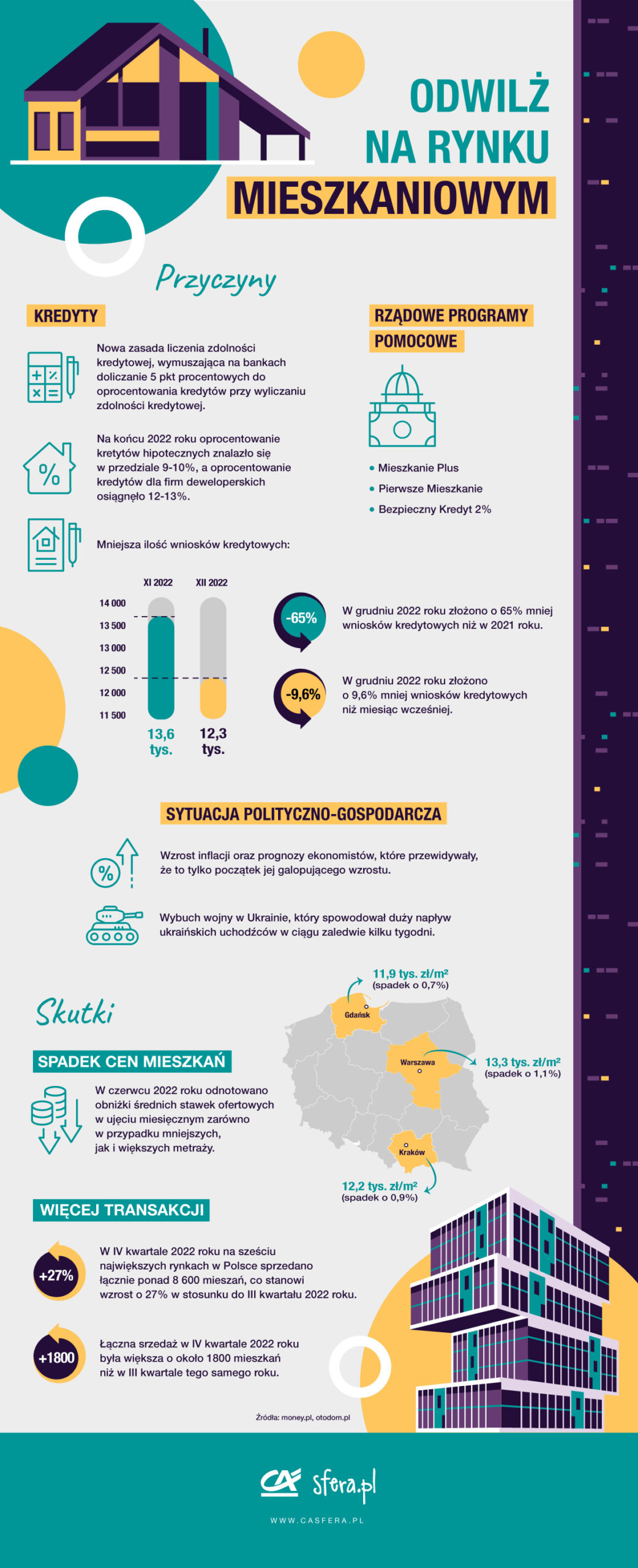

Rok 2022 był bezprecedensowy pod wieloma względami. Pierwszym impulsem do zmian był wzrost inflacji oraz prognozy ekonomistów, które przewidywały, że to tylko początek jej galopującego wzrostu. Kolejnym czynnikiem stał się wybuch wojny w Ukrainie, który spowodował duży napływ ukraińskich uchodźców w przeciągu zaledwie kilku tygodni. W życie weszła również nowa zasada liczenia zdolności kredytowej, wymuszająca na bankach wymóg doliczania 5 punktów procentowych do oprocentowania kredytów przy wyliczaniu zdolności kredytowej. Popyt kredytowy, który już wcześniej był ograniczony wzrostem oprocentowania, spadł jeszcze bardziej. Wszystkie te elementy spowodowały niemały szok na polskim rynku mieszkaniowym.

Kolejne podwyżki stóp były odzwierciedleniem oprocentowania oferowanych kredytów hipotecznych. Na końcu 2022 roku znalazło się ono w przedziale 9-10 proc. W tym samym czasie oprocentowanie kredytów dla firm deweloperskich również rosło i osiągnęło wynik 12-13 proc. Można zatem wyciągnąć wnioski, że stagnacja na rynku nieruchomości nie wynikała z faktu, że Polacy nie chcieli kupować mieszkań. Problem w dużej mierze stanowiła mała zdolność kredytowa potencjalnych kupców oraz fakt, że po wzrostach stóp procentowych zaufanie do systemu kredytowania drastycznie spadło. Zgodnie z danymi Biura Informacji Kredytowej w listopadzie 2022 roku złożono 13,6 tys. wniosków o kredyt hipoteczny. To o 65 proc. mniej niż rok wcześniej. W grudniu popyt na hipoteki zmalał jeszcze bardziej. BIK naliczył jedynie 12,3 tys. wniosków, co przełożyło się na spadek o 9,6 proc. w porównaniu z poprzednim miesiącem i o 63 proc. w porównaniu z poprzednim rokiem.

Przełamanie lodów

Ta niepewność gospodarcza powoduje, że Polacy czekają z decyzją o zakupie bądź sprzedaży mieszkania, a to wpływa na ceny nieruchomości. Spadek popytu odzwierciedliły korekty cenników używanych przez deweloperów w ubiegłym roku. Według danych otodom.pl ceny na rynku pierwotnym oraz wtórnym w końcu zaczęły się obniżać.

W połowie 2022 roku obniżki średnich stawek ofertowych w ujęciu miesięcznym były widoczne zarówno w przypadku małych, jak i dużych metraży. Można to dostrzec na największych rynkach: w Warszawie, Gdańsku czy Krakowie. W stolicy średnia cena za metr kwadratowy ukształtowała się na poziomie nieco powyżej 13,3 tys. zł. To oznacza spadek o 1,1 proc. W Krakowie cena spadła o 0,9 proc. do niecałych 12,2 tys. zł/m kw., a w Gdańsku – o 0,7 proc. do niemal 11,9 tys. zł/m kw. W niektórych miastach jednak odnotowano wzrosty cen nowych mieszkań. Szczególnie widoczne było to w Katowicach i Szczecinie. W pierwszym mieście ceny w miesiąc średnio wzrosły o 3,3 proc. do ok. 9,3 tys. zł/m kw., a w drugim – aż o 6,4 proc. do 10,9 tys. zł/m kw.

W czwartym kwartale 2022 roku na sześciu największych rynkach w Polsce, czyli w Warszawie, Krakowie, Wrocławiu, Poznaniu, Łodzi oraz Trójmieście, sprzedano łącznie ponad 8 600 mieszkań, co stanowi wzrost o 27% w stosunku do trzeciego kwartału tego samego roku, ale spadek o 38,6% w stosunku do analogicznego okresu w 2021 roku. Największe wzrosty w stosunku do poprzedniego kwartału zanotowano w Warszawie (35,4%), a najmniejsze we Wrocławiu (12,3%). Z kolei największy spadek rok do roku zanotowano w Łodzi (-57,1%), a najmniejszy w Trójmieście (-27,7%). Łączna sprzedaż w ostatnim kwartale ubiegłego roku była większa o około 1 800 lokali niż w trzecim kwartale, ale o około 5 400 lokali mniejsza niż w tym samym czasie 2021 roku.

Światełko w tunelu

Obecnie trudno mówić wprost o odwilży na rynku nieruchomości, ale eksperci są bardziej optymistyczni w swoich przewidywaniach. Wielu potencjalnych kupców zaczyna szukać mieszkań. Jednak przyznają oni, że czekają na rządowe programy wsparcia, o których politycy mówią od wielu miesięcy.

Początkowo wiele mówiło się o programie Mieszkanie Plus. Natomiast dzisiaj w wystąpieniach polityków częściej pojawia się temat programu Pierwsze Mieszkanie czy projektu Bezpieczny Kredyt 2 proc. Choć są one w fazie planowania, to nie da się ukryć, że dla rynku nieruchomości oraz klientów to obiecujące propozycje. Bezpieczny Kredyt 2 proc. ma spowodować, że osoby bez własnego lokalu będą mogły liczyć na dopłaty do kredytu nawet przez 10 lat. Maksymalna wysokość kredytu ma wynosić 600 tysięcy złotych. Takie oferty pomocy państwa dla młodych ludzi to ważny element polityki prorodzinnej. W konsekwencji mogą one ożywić rynek mieszkaniowy.

Ceny mieszkań w najbliższych miesiącach będą znajdować się pod dużą presją, a ich korekta jest nieunikniona. Eksperci twierdzą jednak, że sytuacja będzie zróżnicowana pomiędzy rynkami. Na największe obniżki cen można będzie liczyć przede wszystkim na rynkach małych miast, gdzie występuje największa presja na szybkie, komercyjne inwestycje. Może skłaniać to deweloperów do zejścia z cen. Również na rynku wtórnym, który jest bardziej rozdrobniony i uzależniony od indywidualnej sytuacji sprzedających, mogą trafiać się duże okazje, które będą miały wpływ na cenę średnią. Jeżeli chodzi o duże miasta, to inwestorzy prawdopodobnie będą dostosowywać podaż do możliwości kupców, którzy pozostali na rynku, aniżeli hurtowo obniżać ceny.

Komisja Nadzoru Finansowego złagodziła warunki oceny zdolności kredytowej

Dodatkowym bodźcem jest to, że Komisja Nadzoru Finansowego złagodziła warunki oceny zdolności kredytowej potencjalnych nabywców mieszkań. Wiąże się to z obniżeniem buforu bezpieczeństwa do 2,5 pkt proc. Złagodzenie rekomendacji obejmie przede wszystkim kredyty o czasowo stałej stopie procentowej, która zmieniana jest co pięć lat. Natomiast co do kredytów o zmiennym oprocentowaniu KNF zalecił bankom praktykowanie podwyższonego buforu. Jego wysokość banki mają określać, bazując na samodzielnej ocenie ryzyka kolejnych podwyżek stóp procentowych. Szacunki ekspertów mówią, że zdolność kredytowa po obniżeniu bufora bezpieczeństwa może wzrosnąć nawet o 18-20 proc.

Istotnym czynnikiem, który wpłynie na rynek mieszkaniowy, będzie niska dostępność kredytów hipotecznych. Rada Polityki Pieniężnej najprawdopodobniej nie zdecyduje się do końca roku na obniżenie stóp procentowych. W związku z tym w dużej mierze nabywcami mieszkań w 2023 roku będą klienci kupujący nieruchomości za gotówkę, przede wszystkim w celach inwestycyjnych.

Źródła:

- https://nbp.pl/polityka-pieniezna/rada-polityki-pienieznej/

- https://www.otodom.pl

- https://www.bankier.pl

- https://www.bik.pl

- https://www.gov.pl/web/rozwoj-technologia/bezpieczny-kredyt

- https://www.money.pl